不動産売却後にかかる税金は?

前回のブログでは、売主様は相続によって取得した不動産を無事に売却することができ、

買主様からの売買代金をお受け取りなられたのでございますが、

ここであらためて私から一言. . .

😃誠におめでとうございます!!

さて、今日はシリーズの最終章、ほとんどの売主様が、大変懸念されておられる不動産譲渡所得税について、その計算方法や税負担を軽減するために利用できる特例などについて、お話しいたします。

さっそくですが…

相続した不動産を売却すると、利益が出た場合は不動産譲渡所得税が掛かります。

不動産売却によって利益が出た場合、その利益の部分に対して所得税と住民税が発生し、

これらを総称して譲渡所得税と呼びます。譲渡所得税がかかるのは、原則として、

不動産の購入金額よりも売却金額のほうが高い場合に限定されています。

以下は譲渡所得の計算式です。

・課税譲渡所得金額

= 収入金額 - (取得費 + 譲渡費用)- 特別控除額

※収入金額:不動産を売却したことで受け取った金額

※取得費:売った土地や建物の購入代金、建築代金、購入手数料のほか設備費や改良費など

※譲渡費用とは:大まかに

- 土地や建物を売るために支払った仲介手数料。

- 契約書に貼った収入印紙代金。

- 建物解体費用とその建物の損失額。

- 貸家を売却の場合は、借家人に家屋を開け渡してもらうときに支払う立退料。

- 借地権売買の時、地主の承諾をもらうために支払った名義書換料など。

※不動産を売るために直接かかった費用のことを言いますので、修繕費や固定資産税などその資産の維持や管理のためにかかった費用などは譲渡費用になりません。

不動産売却において、「収入金額」とは、不動産を売却したことで受け取った金額を指します。

また、収入金額から差し引かれる「特別控除額」は不動産の種類や譲渡する理由によって

異なりますが、相続した不動産を売却する場合は、最大3,000万円が控除されます。

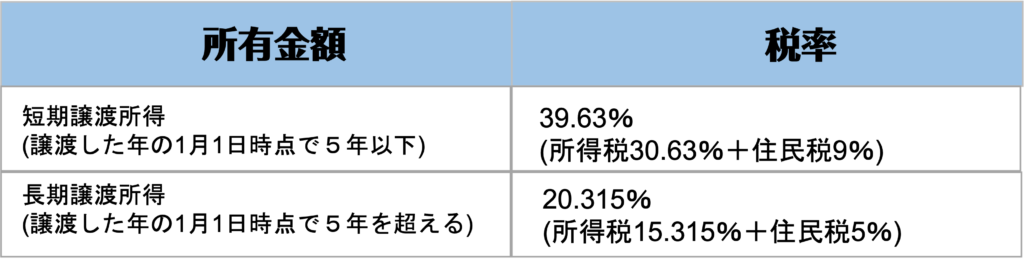

譲渡所得税は、上式で求められた課税譲渡所得金額に、所定の税率をかけ合わせることで求められます。この税率は、不動産を所有していた期間の長さによって異なり、以下のように決められています。

☝️相続した不動産の所有期間は、被相続人(亡くなられた方)が取得した日から計算されるのが一般的です😌

不動産の譲渡所得税を抑えられる特例は?

譲渡所得税については納税額を軽減するための特例が存在するため、実際の納税額は、計算によって求められる金額よりも低く抑えられるケースが多くなります。

それでは不動産を相続し、売却する際に活用できる特例と、納税額を抑えるコツについて詳しく見ていきましょう。

3,000万円の特別控除

相続した不動産を売却して得られた利益について、一定の条件を満たせば、最大3,000万円まで課税を免除されるという特例です。

3,000万円の特別控除が適用される条件は、細かく規定されていますが、そのうち代表的なものを以下に記します。

- 1981年(昭和56年)5月31日以前に建てられた家屋であること

- 区分所有建物登記された建物(マンションやアパートなど)ではないこと

- 相続が発生する直前に、被相続人以外が暮らしていなかったこと

- 相続した日から3年が経過した年の12月31日までに売却したこと

- 売却金額が1億円以下であること

この特例が適用されれば、売却益が3,000万円以下であれば譲渡所得税を納める必要がなくなります。また、売却益が3,000万円を超えた場合であっても、課税譲渡所得金額から3,000万円が差し引かれた形で譲渡所得税が計算されるため、節税効果は非常に大きいといえるでしょう。

ただし、ここで注意しておきたいことは、3,000万円の特別控除は他の特例との併用ができないという点です。

さてここで、超お宝情報を公開しちゃいます。(古賀市の方は、特に必見です!)

実はこの3,000万円の特別控除ですが、上記の適用条件に加えて、もう1つ控除の適用となる条件があります。

亡くなられた方が居住の用に供していた家屋を耐震リフォームを行わず建物を取り壊して、更地で売却する場合にも適用が可能であるということです。

なぜか、この適用要件は不動産仲介会社や税理士事務所の方の間でも見落とされる方がたまにいて、「多く納税してしまったということを後で知った」という話を売主様から聞く事があります。

この適用要件を知っているだけで、売主様側で建物解体をした後に、不動産を引渡したほうが、税金20.315%を納税するより、手元に残る金額が多くなる場合があるのです。

例えば、以下のようなモデルケースです。

相続した家屋と敷地:2,000万円

被相続人が取得した金額は不明、よって2,000万円の5%を適用:100万円

売却の仲介手数料:72.6万円

収入印紙代金:1万円

敷地の確定測量費用:60万円

建物解体費用の参考見積金額:150万円

※ただし、このシミュレーションでは売主様は建物解体費用の手出しは行いません。買主様で解体する。

このモデルケースの場合、売却代金受け取り後の譲渡所得税(概算)は

{ 2,000万 – (100万 + 72.6万 +1万 + 60万)} × 20.315%= 3,588,441円

譲渡所得税を支払った後、売主様の手元に残る金額は下表のようになります。

一方、3,000万円特別控除を適用するために、解体して売り渡す場合(解体費150万円)

{2,000万 – (100万 + 72.6万 + 1万 + 60万 + 150万) } – 3,000万 =(-)13,836,000円

つまり譲渡利益が発生しないため、課税されません。 ※譲渡所得税の0円申告

結論として、このモデルケースの場合、建物解体費150万円を自ら行った方が、譲渡所得税359万円支払うよりも結果として208万円多く手元に残る。

しかもここで・・・もっと耳寄りな情報を🤫

建物解体費のお支払いですが、多くの解体業者様は不動産が売却した後のお支払いであっても、承諾してくださいますので先行投資(手出し)は実際には発生いたしません。

しかし、不動産売却代金がそれほど高額ではなく、譲渡所得税が50万円に満たない場合は

この節税モデルは当てはまりません。適用のポイントは、不動産売却価格が1,500万円を超えるような古屋付き土地である場合です。

この辺りについての、節税は十分に不動産会社にお尋ねください。

税理士さんをご紹介してもらっても良いと思います。

特例適用時の確定申告書に添付する書類

(1)家屋及び敷地等を譲渡する場合

- 譲渡所得の金額の計算に関する明細書

- 被相続人(亡くなられた方)居住用家屋及びその敷地等の登記事項証明書等または譲渡所得の特例の適用を受ける場合の不動産に係る不動産番号等の明細書

- 被相続人居住用家屋又はその敷地等の売買契約書の写し等

- 被相続人居住用家屋等確認書

- 被相続人居住用家屋の耐震基準適合証明書又は建設住宅性能評価書の写し

(2)家屋を取壊し、除去又は滅失後の敷地等を譲渡する場合

- 上記(1)の1,2,4と同じ

- 敷地等の売買契約書の写し等

※家屋の取り壊し後の敷地等の譲渡の場合、被相続人居住用家屋等確認書の(市区町村交付)を受けるためには、下記①と②が別途必要になります。

①法務局が作成する家屋取壊し後の閉鎖事項証明書の写し(閉鎖証明書が提出できない場合、被相続人居住用家屋の除去工事に係る請負契約書の写し)

②その家屋の取壊し、除去又は滅失の時から譲渡の時までの被相続人居住用家屋の敷地等の使用状況が分かる写真

早めに売却すればよりお得

3,000万円の特例は、相続の開始があった日以後、3年を経過する年の12月31日までに売却を済ませた場合に適用されます。つまり、相続した不動産について、特例を用いて譲渡所得税額を抑えたいのであれば、前提として3年以内での売却が必須となることに留意してください。

また、特例の適用以外の観点からも、早めに売却することで出費を抑えることにつながります。不動産を保有しているだけで、固定資産税を毎年納める必要がありますし、家屋のメンテナンス費用や、敷地の管理費用(主に雑草や、不法投棄)がかかることもあるでしょう。そのため、不動産を相続したものの、自分が暮らしたり貸し出したりする予定がないのであれば、早期の売却に向けて動き出すのがおすすめです。

それではまた。🖐️